EY M&A-Index Österreich – starkes Jahr 2017 für heimischen Transaktionsmarkt

Immobilien- und Technologie-Deals katapultieren Österreichs Transaktionsmarkt auf Zehnjahreshoch – BUWOG und UPC größte Übernahmen 2017

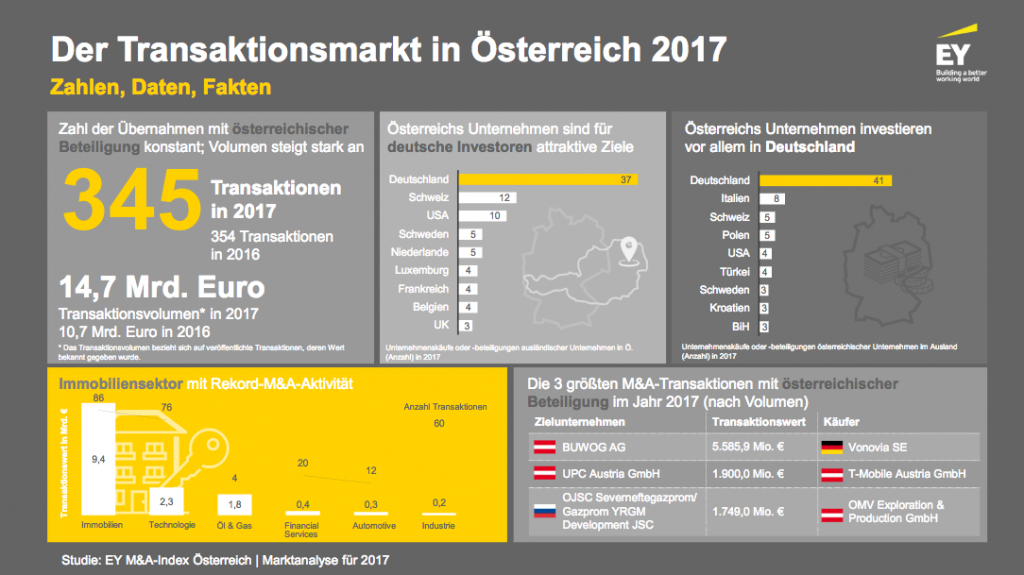

Das Hoch auf dem österreichischen Transaktionsmarkt hat auch 2017 angehalten: Die Anzahl der Übernahmen mit österreichischer Beteiligung blieb mit 345 Deals im Vergleich zu 2016 (354) nahezu auf dem gleich hohen Niveau. Einen erheblichen Anstieg gab es bei den Transaktionswerten, die auf ein Zehnjahreshoch kletterten: Insgesamt flossen bei den 345 Unternehmenskäufen 14,7 Milliarden Euro, 2016 waren es 10,7 Milliarden Euro – das bedeutet ein Plus von 37 Prozent und das höchste Deal-Volumen seit 2007.

Mehr als die Hälfte – rund 7,5 Milliarden Euro – der Transaktionswerte entfielen alleine auf die zwei größten Deals des Jahres, die im Immobilien- bzw. im Technologie-Sektor stattfanden: Für die Übernahme der BUWOG wird das deutsche Wohnungsunternehmen Vonovia rund 5,6 Milliarden Euro zahlen. Das wäre nach der Bank-Austria-Übernahme um 12,5 Milliarden Euro im Jahr 2006 der zweitgrößte Deal aller Zeiten mit österreichischer Beteiligung. T-Mobile Austria investiert für den Kauf von UPC Austria rund 1,9 Milliarden Euro. Komplettiert wird die Top-3 der Deals des Jahres 2017 mit dem Einstieg der OMV im russischen Juschno-Rosskoje Gasfeld um 1,7 Milliarden Euro.

Mehr als die Hälfte – rund 7,5 Milliarden Euro – der Transaktionswerte entfielen alleine auf die zwei größten Deals des Jahres, die im Immobilien- bzw. im Technologie-Sektor stattfanden: Für die Übernahme der BUWOG wird das deutsche Wohnungsunternehmen Vonovia rund 5,6 Milliarden Euro zahlen. Das wäre nach der Bank-Austria-Übernahme um 12,5 Milliarden Euro im Jahr 2006 der zweitgrößte Deal aller Zeiten mit österreichischer Beteiligung. T-Mobile Austria investiert für den Kauf von UPC Austria rund 1,9 Milliarden Euro. Komplettiert wird die Top-3 der Deals des Jahres 2017 mit dem Einstieg der OMV im russischen Juschno-Rosskoje Gasfeld um 1,7 Milliarden Euro.

Aufgrund dieser Megadeals stieg 2017 auch das Durchschnittsvolumen aller M&A-Transaktionen mit österreichischer Beteiligung von 30,2 auf 42,7 Millionen Euro an.

Niedrigzinsumfeld und digitaler Wandel als Markttreiber

„Der österreichische Transaktionsmarkt hat sich auf einem hohen Niveau eingependelt. Zwar blieb der große Boom auch 2017 aus, speziell aufgrund von einigen Megadeals insbesondere im Immobiliensektor waren die M&A-Aktivitäten im Langzeitvergleich aber dennoch stark. Die Marktentwicklung ist durch zwei zentrale Trends gekennzeichnet: das anhaltende Niedrigzinsumfeld und den digitalen Wandel. Ersteres hat große Transaktionen im Immobiliensektor angetrieben, letzteres spiegelt sich im starken Interesse an heimischen Technologieunternehmen wider. In beiden Bereichen picken sich Investoren gezielt einzelne Perlen als Übernahmeziele heraus und nehmen dafür auch viel Geld in die Hand“, so Eva-Maria Berchtold, Partnerin und Leiterin des Bereichs Transaction Advisory Services bei EY Österreich.

Für die nächsten Monate erwartet Berchtold eine ähnliche Entwicklung: „Der Jahresstart des Transaktionsmarkts lässt erwarten, dass es in dieser Tonart weitergeht. Aufgrund des anhaltend niedrigen Zinsniveaus und der hohen Liquidität im Markt suchen Investoren weiterhin intensiv nach renditeträchtigen Anlagen und attraktiven Übernahmezielen. Immobilien-Deals bleiben im Fokus. Als Antwort der Unternehmen auf das sich ändernde Kundenverhalten durch den digitalen Wandel werden wir weiterhin verstärktes Interesse an Technologieunternehmen sehen. Stärkere Aktivitäten erwarten wir beispielsweise im Retail-Bereich, da sich immer mehr Handelsunternehmen durch Zukäufe ‚digitalisierungsfit‘ machen und so der Online-Konkurrenz Paroli bieten wollen“, so Berchtold.

Deutschland attraktivster Zielmarkt

Von den insgesamt 345 Transaktionen mit österreichischer Beteiligung fallen 38,3 Prozent in die Kategorie „Inbound“ – dabei erwerben ausländische Investoren Unternehmen oder Unternehmensanteile in Österreich – und 33,6 Prozent in die Kategorie „Outbound“ – hier steigen österreichische Investoren bei ausländischen Unternehmen ein. Bei 28,1 Prozent der Transaktionen waren sowohl Käufer als auch Zielunternehmen aus Österreich („Domestic“).

Während ausländische Investoren 2017 etwas mehr Deals in Österreich tätigten als im Vorjahr (+2,3%), hielten sich heimische Unternehmen bei Übernahmen im Ausland zurück (-10,1%). Bei Transaktionen innerhalb von Österreich gab es einen leichten Anstieg um einen Deal.

Vor allem deutsche Unternehmen wurden im ersten Halbjahr auf der Suche nach attraktiven Übernahmezielen in Österreich fündig: Fast ein Drittel (28%) aller Transaktionen geht auf das Konto deutscher Investoren. Dahinter folgen Investoren aus der Schweiz und den USA. Im Gegenzug sehen sich österreichische Unternehmen auch am stärksten am deutschen Markt nach Übernahmezielen um und tätigten dort die meisten Übernahmen (35%), gefolgt von Italien (7%) und Polen gemeinsam mit der Schweiz (jeweils 4%).

Immobiliensektor bleibt attraktivstes Ziel für Übernahmen

Die stärkste M&A-Aktivität verzeichnete erneut der Immobiliensektor: Fast zwei Drittel (64%) des gesamten im Jahr 2017 erzielten Transaktionsvolumens entfielen auf Übernahmen von Immobilienunternehmen – das entspricht insgesamt 9,4 Milliarden Euro. Drei der fünf größten Transaktionen im vergangenen Jahr fanden im Immobiliensektor statt: Die Übernahme von BUWOG durch Vonovia und des Immobilien-Portfolios der RFR Holding GmbH durch SIGNA sowie der Kauf des Projekts „The Icon Vienna“ durch Allianz. Insgesamt gab es 2017 im Immobiliensektor 86 Transaktionen – ein Fünftel mehr als 2016 (72) und die meisten aller Branchen.

Claudia Brey, Senior Manager und Verantwortliche für Real Estate im Bereich Transaction Advisory Services bei EY Österreich, kommentiert: „Der österreichische Immobiliensektor ist momentan besonders attraktiv für Transaktionen, weil Investoren dort im anhaltend niedrigen Zinsumfeld gute Renditen und eine sichere Anlage erwarten. Nachdem ausländische M&A-Aktivitäten am österreichischen Immobiliensektor viele Jahre lang fast ausschließlich von deutschen Unternehmen dominiert wurden, gibt es mittlerweile auch Investoren aus anderen Ländern, die am heimischen Real Estate Markt aktiv sind.“

Brey weiter: „Wir gehen davon aus, dass sich die sehr positive Entwicklung des österreichischen Immobilieninvestitionsmarktes auch 2018 fortsetzen wird. Die Investoren sehen Österreich als äußerst attraktiven Immobilienstandort. Das hat mehrere Gründe: Das politische Umfeld wird auch nach der Nationalratswahl als stabil eingeschätzt, die Marktschwankungen sind gering und solange die Niedrigzinsphase auch 2018 anhält, ist mit einer weiterhin positiven Marktentwicklung zu rechnen.“

Technologieunternehmen rücken stärker in den Fokus

Einen deutlichen Aufschwung am Transaktionsmarkt gab es 2017 außerdem im Technologiebereich, der sowohl die zweithöchsten Volumina als auch die zweitmeisten Deals verzeichnet: Insgesamt flossen dort 2,3 Milliarden Euro (+28%) für 76 (+17%) Unternehmenskäufe.

„Die schon 2017 hohe M&A-Aktivität im Technologiesektor wird sich auch in den kommenden Jahren fortsetzen. Durch die Digitalisierung sind Unternehmen quer durch alle Branchen unter Druck, sich strategisch zu rüsten und ihre Geschäftsmodelle stärker dem technologischen Wandel anzupassen. Viele holen sich das nötige technologische Know-how durch Übernahmen von innovativen Unternehmen. Wir werden zunehmend mehr Zukäufe von Technologieunternehmen mit österreichischer Beteiligung sehen“, so Robert Hufnagel, Geschäftsführer M&A Advisory bei EY Österreich.

Kaum M&A-Aktivitäten von Finanzinvestoren in Österreich

Transaktionen von Finanzinvestoren in Österreich waren auch 2017 die Ausnahme, strategische Investoren gaben klar den Ton an: Bei 94 Prozent aller Übernahmen waren Unternehmen, die ihr eigenes Geschäftsmodell stärken oder neue Geschäftsfelder erschließen wollen, die Käufer. Die Anzahl der Deals dieser strategischen Investoren sank jedoch leicht von 336 auf 325. Demgegenüber stehen im Jahr 2017 gerade einmal 20 Transaktionen, bei denen Finanzinvestoren als Käufer tätig wurden – 2016 gab es 18 Private Equity-Deals mit österreichischer Beteiligung.

„Transaktionen mit der Beteiligung von Finanzinvestoren spielen hierzulande eine untergeordnete Rolle. Es gibt in Österreich momentan de facto keinen lebendigen Private-Equity-Markt. Das zaghafte Aufblühen vor mehr als zehn Jahren endete mit dem regulatorisch bedingten Ausstieg der Banken als Sponsoren von Fonds. Diese Lücke füllen mittlerweile Investoren aus Deutschland oder auch England, die den Markt laufend beobachten und sich immer wieder bei Transaktionen positionieren. Für das Jahr 2018 erwarten wir doch den einen oder anderen großen Deal mit internationaler Beteiligung“, so Robert Hufnagel abschließend.

2.2.2018, Autoren: Eva-Maria Berchtold, EY Partner; Robert Hufnagel, EY Geschäftsführer M&A Advisory EY Österreich

www.ey.com/at/de/